金融科技创新 - (EPUB全文下载)

文件大小:7.08 mb。

文件格式:epub 格式。

书籍内容:

第1章

创新理论:

从智能投顾到目标导向的投资与游戏化

“人们并不想买一把3/4英寸大小的电钻,他们想要的是现成的3/4英寸大小的钻孔。”

——西奥多·莱维特(1925—2006)

采用创新理论的框架,有助于解释为什么机器人技术(颠覆性)和目标导向的投资的游戏化(持续性)结合在一起,就能决定今天的银行业转型。对个性化的探索像“经脉”(fil rouge)一样,可以将财富管理创新的主要元素连接起来。据此,可以得出一些有用的行动项目,帮助业界决策者们清晰、理性地应对机器人技术转型所带来的挑战。

毋庸置疑,银行业的历史不仅是一部财富史,同时也是一部贸易史,这可以追溯到公元前12500年。当时,安纳托利亚人进行黑曜石交易。在石器时代,黑曜石是制作工具的原材料。其实,我们今天常说的银行业并不古老。其形成于12世纪意大利文艺复兴早期,目的是为佛罗伦萨、威尼斯和热那亚等富庶城邦的富人家庭开展贸易提供方便,并进行个人理财。1472年成立并存续至今的西雅那银行(Monte dei Paschi di Siena)是最古老的银行之一。17~18世纪,阿姆斯特丹、伦敦等欧洲北部的城市开始推动中央银行这样的制度创新。不过,直到20世纪,尤其是80年代行业管制放松之后(当时,纽约和伦敦成为全球领先的金融中心),银行才得以真正扩大资产负债表,提高国际依赖性,直至对现代经济的稳定构成潜在的系统性威胁。这种威胁在2008年全球金融危机中得到了充分体现。

由于银行业的触角遍及全球,信息技术(IT)促进了对规模经济的掌控,金融和科技之间的相互依存性也在逐步提升。几十年来,银行一直是信息技术的领跑者。这是为了应对强化、快速增长的业务所面临的监管压力,也是为了竞相适应更加高效的技术框架,实现“投入越多,节约越多”的口号。尽管如此,今天的数字化转型表明,大多数银行系统仍然陈旧,导致整个行业陷入旋涡:小型金融科技公司和金融技术公司正在利用数字技术这一利器,向传统模式发起挑战,期望推倒准入壁垒,甚至是颠覆整个行业。

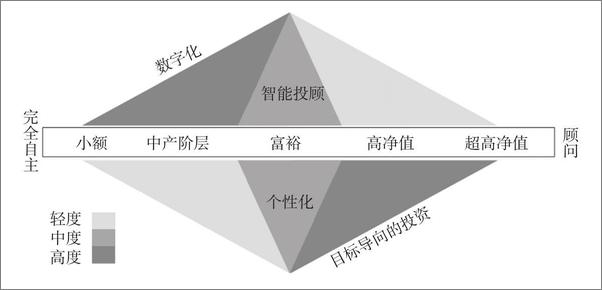

技术并不是金融服务变革的唯一动力。监管即使不是主导力量,也是一股重要的驱动力量。全球金融危机之后,既有的银行业做法遭到了广泛的批评。这也提醒了国际监管部门,加强中介机构的行为规范不仅是个人利益,也是投资者整体利益的重要保障。透明性、充分性和适用性已成为官员意识中的主旋律。不过,最为重要的是,转分保(retrosessions)禁令、成本和费用的透明度要求以及个人理财顾问的崛起开始颠覆过于僵化和无法改变的既有商业模式。依据产品选择建立的既有激励机制已经跟不上席卷全球的只收取服务费模式等增值投资服务大潮的脚步。由于成本收入比的可持续性会受到严重影响,上述情形显然威胁到了银行资产负债表的可持续性。为了实现数字化转型,银行必须在中介利润缩水、经济资本越发稀缺和昂贵的现状下增加信息技术支出。从高层次的角度来看,逐渐走高的资本成本已经促使许多机构减少投资银行业务和自营交易平台(proprietary desks),而用更具战略性的眼光看待财富管理业务,其中高盛就是为数不多的一个。银行投资组合的重新定位为这一古老的行业带来了变革机遇,可以让私人投资者成为投资舞台的焦点,即从激发其欲望和恐惧入手,根据他们的个性化需求定制投资过程,摒弃过于宽泛的资产管理视角。这种从市场变量分析(如预期收益率、方差、夏普比率)向以客户为中心描述投资目标(如实现目标的概率)的转变就是“目标导向的投资”。其实,大多数涉足个人金融领域的金融科技公司在设计颠覆性的投资方案时,都采用了原始的目标导向的投资方法:它们根据个人目标进行投资对话,按照个人特征确定投资时限。

金融科技公司是否真的具有颠覆性?银行业是否将要被分解?从长远来看,监管部门是会赞同这种转变,还是会为了金融稳定反对这种转变呢?

颠覆正在切实发生。不过,颠覆的表现形式并不是让既有的公司因为智能投顾的崛起而倒闭,而是促使它们转型。当然,并不是所有的公司都能完成转型。有些公司脱颖而出,有些公司落伍,落伍者很可能会被迫退出角逐。虽然任何行业、任何公司的命运都无法预测,但是,创新理论可以提供一种思维模式,用于解释正在发生的转型。这种思维模式将重新审视、理解公司倒闭的最常见原因——不论这些公司曾经多么强大、管理层在裁员时拥有多么高超的技艺。接下来本章将专门讨论金融科技公司做了什么,剖析创新理论的原则,并解释机器人技术、目标导向的投资和游戏化三者之间的直接相关性。

一个充满活力的金融科技生态系统

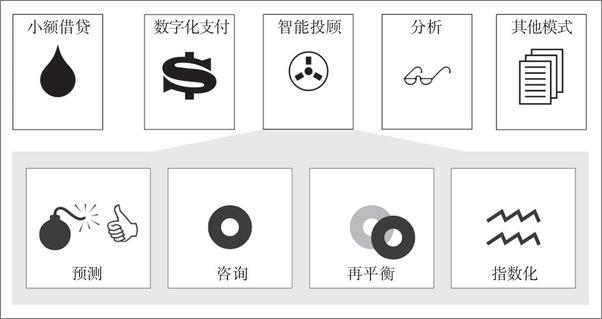

金融科技公司是2008~2010主要出现在美国的一类初创公司,但它们并没有局限在拥有较高创新能力的硅谷,而是快速传播到了美国东海岸、欧洲、澳大利亚和亚洲大部分地区。金融科技公司的生态系统提供了从P2P(点对点)借贷到数字化支付/大数据分析等的各种商业方案。由于商业方案种类繁多,我们通过观察商业理念和创始人愿景,为金融科技公司下一个临时的定义,将它们最突出的共同理想联系在一起:数字化、分析体系、专业化和长尾客户(long-tail consumers)。临时性定义如下:

金融科技公司是一个全球性现象,产生于金融公司和技术提供商的交叉领域,目的是利用数字技术和先进的分析方法分解金融服务,通过瞄准长尾客户控制规模经济。

显然,数字化依然扮演着重要的角色,因为金融科技公司借助数字化工具可以构建有吸引力的客户体验——这是推倒金融服务准入壁垒的武器——从而与既有机构展开跨越国界的竞争。今天,很多金融科技公司利用分析方法创建应用于市场营销、社交媒体和大数据处理的有竞争力的商业方案。由于专业化程度不断提高,这些商业方案针对面窄、形式简单。这些金融科技公司齐心协力,力争将金融服务分解为更加精简和专业的数字化方案。最终,它们将直接或间接瞄准长尾客户,用更加优质的服务推动既有提供商的去中介化。它们通常都是B2C(企业-用户)企业。不过,B2B(企业-企业)和B2B2C(企业-企业-客户)模式正在兴起,填补了创新企业之间的空白,满足了金融机构快速转型的 ............

书籍插图:

以上为书籍内容预览,如需阅读全文内容请下载EPUB源文件,祝您阅读愉快。

书云 Open E-Library » 金融科技创新 - (EPUB全文下载)