懂法律,成交更简单 - (EPUB全文下载)

文件大小:1.81 mb。

文件格式:epub 格式。

书籍内容:

懂法律,成交更简单

游森然 著

中信出版集团

目录

序言

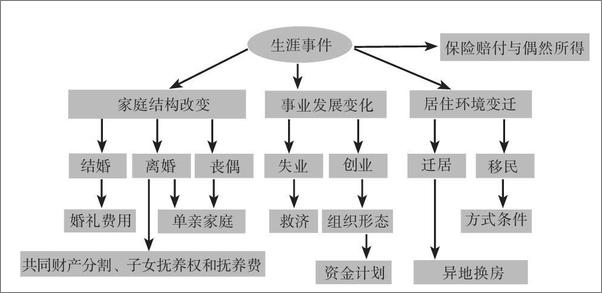

第一章 用法商思维应对生涯风险

第二章 法律,缔造保险销售新思维

第一节 竞争新局面

第二节 用法律知识唤起客户需求

第三章 精准寻找客户

第一节 人生四期

第二节 职业四象限

第三节 家系图

第四章 结婚不要“昏”:用保险保障婚内财富

第一节 婚姻风险导致的财富损失巨大

第二节 让客户为婚内财富买保险

第五章 财富传承不要“分”:保险让你富过三代

第六章 用保险合理避税

第一节 税收制度改革

第二节 “三高”消费多交税

第三节 房产购置需谨慎

第四节 遗产税:征与不征,密切关注

第五节 私人银行财富管理领域税务筹划策略

第七章 债务风险不要“怕”:用保险建立防火墙

第一节 债务让家庭财产一损俱损

第二节 建立资产防火墙

第三节 用保险化解危机

附录1

附录2

附录3

版权页

序言

什么是法商?法商的全称是法治商数。法是规则,商是创新,商无法不兴,商无法不稳,法时时刻刻影响着商业行为。精商明法,敏思善行,法商融合,大势所趋,这是在全面依法治国大背景下,人们必须拥有的一种思维方式。这个问题我们可以从时代偶像的变化中看出端倪。现在活跃在商场上的“50后”“60后”“70后”的商人偶像是谁?“80后”“90后”的商人偶像又是谁?前者普遍崇拜胡雪岩,后者将马云、任正非等企业家奉为自己的偶像。胡雪岩是何人?他是中国古代政商关系的代表,但是他终其一生没有创立一家在当时具有商业核心竞争力的企业。马云通过阿里巴巴实现了“让天下没有难做的生意”的目标,任正非也实现了“世界第一通信强企”的目标。偶像的变化意味着大众价值取向的变化,以“80后”作为分水岭,他们更加相信市场的选择。而我国的财富,目前大多数仍然掌握在“50后”“60后”“70后”手中,而他们更加相信“关系”。我经常在公开演讲时问听众:在中国做事靠关系还是靠实力呢?大家基本上会回答“靠关系”。我听过的最经典的回答是:“关系本身就是实力的一部分。”我们不难发现,大公司的关系一定不坏,绝大多数的关系还很好。但是,最终让商人畏惧的还是国法。

我观察了很久,在对法律的态度上,中国商人可以分为两类,但是他们有一个共同点,那就是很会处理关系,都可以靠关系把事情办成。二者的区别在于一类商人在办事的时候非常迷信关系的力量,忽略事情本身的合法性,无论事情的过程和结果都经不起法律的推敲。而另一类商人宁愿慢一点儿,少挣一点儿钱,却非常在乎合法性。你会发现前者的生意做不长久,而后者的生意基本上呈逐年稳步上升的态势。这两类商人做事的差距,说白了就是法商的差距。纵观我国的历史,政商界精英古代有范蠡、吕不韦,近代有胡雪岩,但能全身而退的很少,就算侥幸全身而退,也大都散尽家财。论综合实力,他们的行事方式和风格均能成为后世学习的商界典范,但和当代中国的很多富人一样,他们很难感觉到最终的“安全感”。为什么?其原因在于,安全感的来源不是关系,而是法律。对法律的信仰、敬畏和运用才是获得安全感的根本途径。现在谈论这个话题,正当其时。

因此法商就是,“当你要达到一个目的的时候,你是否在乎法律的规定,尤其是你的关系是否足以使你达到这样的目的,而且你是否能慢一点儿、规范一点儿,每一步都合法合规”。在金融工具的利用上,你会发现,如果金融风险没有管理好,那么你最终不得不选择法律途径解决问题。法律意味着事后冰冷、撕裂、充满仇恨的对峙,而金融工具意味着事前温暖、和谐、充满关爱的筹划。

业绩明星代理人的标志是不断变化的。1996—2005年,单子做得很多的代理人,是非常受市场追捧的,尤其是很多做家庭保单的代理人,一年做几百件单子也不是难事。那时候的保单基本上都是健康保障类保险。2006—2017年,这段时间的风向标每年都会发生变化,理财储蓄类保险越发受到市场青睐。未来十年,国家会在私人财富领域进行系统的税制改革,保险传承、资产隔离功能将愈加凸显。我国“创一代”(1955—1970年的企业家)的角色,将逐渐从企业管理向家族财富管理转变。可以预见的是,做超高保额的产品会成为业绩明星在未来的转型方向,为一个客户规划5亿元、10亿元保额的终身型寿险,既可以提前锁定客户的资金实力,也可以有效地进行定向财富传承。而且根据已经颁布遗产税国家的经验,寿险死亡赔付金也可以有效地规避遗产税。

从健康险到理财险,从理财险到超高保额的终身型寿险,这一转变过程表明保险需求不断变化,体现出国人财富意识的觉醒。“保险姓保”,我认为有三层含义:第一,保障,这是上文提到的第一个阶段;第二,保有,理财险的一个重要功能是隔离资产,达到专属的目的;第三,保证,保证自己的财富延续和传承。

人寿保险属于一种金融工具,任何一种金融工具都具备三性:收益性、流动性和安全性。投资储蓄类保险的销售从哪个点切入,显得尤为重要。首先,收益性。保险收益稳定且持续,但是收益不高,因为预定利率低。

[1]

虽然很多年金保险具有万能账户,可以进行二次增值,但是万能账户的收益是不确定的,它的收益和保险公司绑定该账户的资金的投资收益有关。万能账户的保底收益根据各家公司设定的收益范围,大约在1.75%~3.5%。虽然长期累积起来的收益很可观,但货币是具有时间价值的,简单地说,未来的钱很可能不值钱,因为钱的购买力可能会持续下降。由此可见,收益性显然不是人寿保险的卖点。其次,流动性。保险的流动性和现金价值、账户价值以及合同约定的贷款比例直接相关。从中国保险监督管理委员会

[2]

2016年9月6日发布的文件《中国保监会关于进一步完善人身保险精算制度有关事项的通知》

[3]

可以看出,保单现金价值贷款比例最高不得高于保单或者账户价值的80%,而现金价值根据险种的不同有很大差别,目前我国理财类保险产品缴费期满以后,平均现金价值可以占到总保费的65%~90%。由此我们可以得出结论,人寿保险的流动性会相对受到限制。在流动性方面,人寿保险相对于银行其他理财产品(绝大多数理财产品不可以提前赎回或转让,在购买期资金是全部被锁死的)具有一定 ............

书籍插图:

以上为书籍内容预览,如需阅读全文内容请下载EPUB源文件,祝您阅读愉快。

书云 Open E-Library » 懂法律,成交更简单 - (EPUB全文下载)